[서울=뉴스핌] 송기욱 기자 = 중국 증시가 지난 10년간의 긴 횡보 구간을 끝내고 구조적 반등을 시작했다는 분석이 제기됐다. 은행 예금과 채권에 몰려 있던 막대한 가계 자금이 증시로 유입되기 시작했고 AI(인공지능)를 비롯한 전략 산업의 급격한 성장세가 밸류에이션 정상화를 이끌 수 있다는 전망이다.

정의현 미래에셋자산운용 ETF운용본부장은 3일 오전 '중국증시와 AI 등 혁신산업 전망' 웹 세미나에서 "중국 증시는 지난 2016년부터 2024년까지 장기간 정체를 겪다가 2025년 들어 반등을 시작했다"며 "지금이 10년 만에 찾아온 찾아온 기회이자 반등의 시작 단계"라고 말했다.

|

| [사진 = 미래에셋자산운용 TIGER ETF 공식 유튜브 채널] |

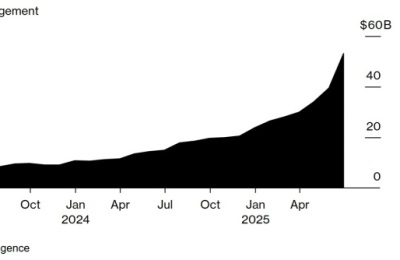

정 본부장은 중국 가계 예금 규모가 160조 위안으로 GDP의 120%에 달한다고 지적했다. 1년 정기예금 금리는 1.6%, 10년 국채 금리는 1.7%에 불과해 투자 매력이 떨어지는 만큼, 이 자금이 증시로 이동할 수밖에 없다는 설명이다.

2025년 1~7월 신규 증권계좌 개설 수는 1456만개로 전년 동기 대비 37% 늘었다. 상해종합지수의 시가총액 대비 예금 비율도 2014년과 2024년 저점을 찍은 뒤 반등 조짐을 보이고 있다.

정 본부장은 "예금과 증시 간 자금 사이클이 10년 만에 저점을 재차 확인했다"며 "2015년 지수가 2000에서 5000으로 급등했던 상황과 유사하다"고 설명했다.

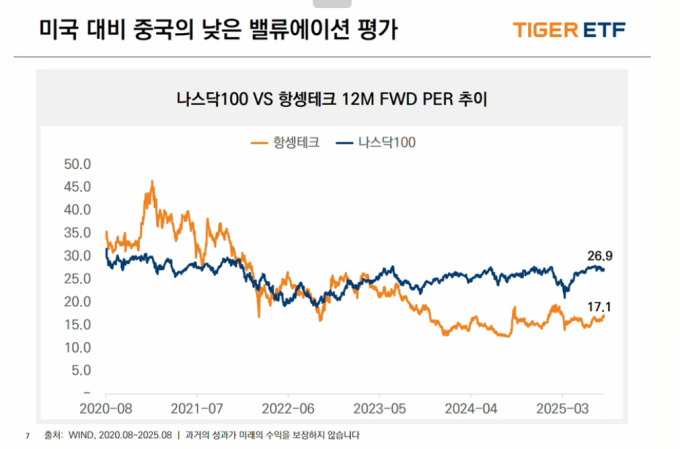

밸류에이션 측면에서도 중국 증시의 매력이 커지고 있다는 분석이다. 항셍테크지수의 포워드 PER은 17.1배에 불과한 반면, 나스닥100지수는 26.9배로 격차가 벌어진 상태다. 정 본부장은 "중국은 AI 산업을 중심으로 저평가 해소가 가능하다"며 "딥시크 아론 모델은 오픈AI 제품보다 성능이 뛰어나면서 가격은 절반에 불과해 보급 속도가 빠르다"고 말했다.

그는 알리바바의 AI 칩 개발, BYD의 전기차 내재화 기술, 유비테크의 휴머노이드 로봇 상용화, 바이오테크 산업의 라이선스 아웃 증가 등을 성장 동력으로 꼽았다.

그러면서 "중국은 바이오테크 분야에서도 임상 비용이 낮고 기간이 짧아 글로벌 제약사들이 중국 기업과 협력을 늘리고 있다. 전기차, 로봇, 바이오테크 모두 중국의 전략 산업으로 자리잡고 있으며 증시 재평가의 촉매제가 될 것"이라고 강조했다.

정 본부장은 중국 투자 수단으로 ▲타이거 차이나 반도체 ETF ▲차이나 휴머노이드 로봇 ETF ▲차이나 바이오테크 ETF ▲차이나 글로벌 리더스 Top3+ ETF ▲차이나 테크 Top10 ETF 등을 소개했다.

그는 "중국 반도체, 휴머노이드 로봇, 바이오테크는 국내에서 유일하게 투자할 수 있는 ETF 라인업"이라며 "특히 알리바바·BYD·샤오미를 담은 글로벌 리더스 상품은 핵심 성장주에 균형 있게 투자할 수 있다"고 설명했다.

정 본부장은 중국 증시 반등이 단기 이벤트에 그칠 가능성을 묻는 질문에 "현재 중국 기업들의 밸류에이션은 상당히 부당하게 낮게 평가받고 있다"면서 "AI 산업에서도 발 빠르게 성과를 내고 있고 미국과의 격차도 줄어들고 있는데, 그럼에도 불구하고 밸류에이션 갭이 왜 좁혀지지 않는지 주목할 필요가 있다"고 설명했다.

그는 "중국 증시는 단기 이벤트라기보다는 구조적인 국면 전환"이라며 "유동성은 매우 풍부하지만 예금이나 국채 금리는 모두 1%대에 머물고 있고 부동산도 여전히 저점을 다지는 상황이라 자금이 갈 곳이 마땅치 않다. 결국 수익성을 낼 수 있는 투자처로 중국 증시가 다시 부각될 것"이라고 덧붙였다.

oneway@newspim.com

영상

영상