[서울=뉴스핌] 조민교 기자 = 골프 산업 침체에도 F&F가 글로벌 골프 브랜드 테일러메이드 인수에 시동을 걸었다. 시장에서는 테일러메이드의 몸값이 5조원에 달할 것으로 관측되면서 시가총액 3조원에 불과한 F&F의 자금 조달 가능성에 이목이 쏠린다. 이 과정에서 재무적 투자자(FI)와의 협상 조건, 소액주주의 반발 가능성도 주요 변수로 거론된다.

|

| F&F로고. [사진=F&F 제공] |

◆ 우선매수권 행사 본격화

30일 업계에 따르면 MLB, 디스커버리 등 패션 브랜드를 운영하는 F&F는 테일러메이드 인수를 위해 우선매수권 행사 준비에 착수하고 주관사로 골드만삭스를 선정했다. 당초 F&F는 우선매수권 행사보다는 사전동의권을 통해 영향력을 행사해왔으나 매각 절차가 본격화되면서 전략을 바꾼 것으로 풀이된다.

F&F는 지난 2021년 센트로이드가 테일러메이드를 인수할 당시 전략적 투자자(SI)로 참여해 약 5500억원을 투자했다. 이는 전체 인수금액 중 가장 큰 출자 규모였다. F&F는 이를 통해 사전동의권과 우선매수권을 확보했다. 사전동의권은 테일러메이드 경영에 관한 중대한 결정을 내릴 때 F&F의 동의를 받도록 하는 권리이며 우선매수권은 제3자가 인수 의사를 밝힐 경우 F&F가 동일한 조건으로 먼저 인수할 수 있는 권리다.

하지만 상황은 올해 초 바뀌었다. 센트로이드는 펀드 만기(2027년) 이전에 골프 업황 악화를 이유로 테일러메이드 매각을 추진하기 시작했다. 이에 대해 F&F는 "당사는 테일러메이드 매각에 대해 사전동의를 제공한 사실이 없으며, 현재 진행 중인 매각 절차는 계약상 동의권을 중대하게 침해하고 있다"고 반발했지만 현재는 우선매수권 행사 준비에 집중하고 있다.

|

| 지난 1월 서울 동대문디자인플라자(DDP)에서 열린 '2025 테일러메이드 Qi35 언락 인비테이셔널(UNLOCK INVITAIONAL) 론칭쇼에 참석한 테일러메이드 프로 선수인 김수지 프로, 윤이나 프로,이동은 프로, 정찬민 프로가 포토타임을 갖고 있다. [사진= 테일러메이드] |

◆ 자금 조달·FI 조건·소액주주 반발 3대 리스크

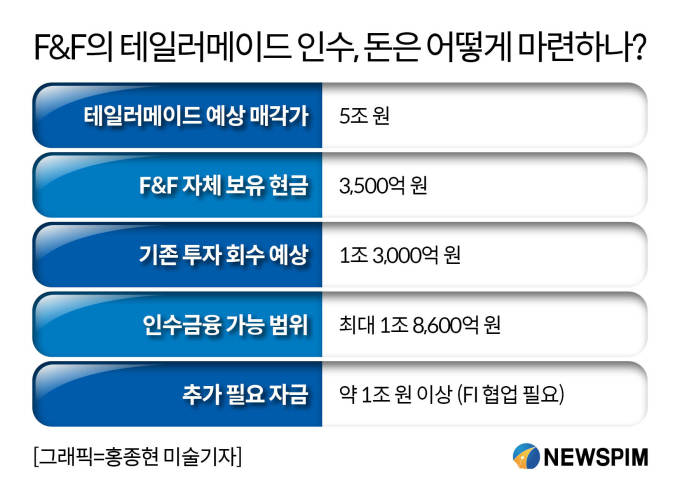

가장 큰 과제는 자금 조달이다. F&F가 자체적으로 마련할 수 있는 금액은 약 3500억원에 불과하다. 테일러메이드의 기업가치가 5조원 수준으로 거론되는 만큼 FI와의 협업은 불가피하다. 업계는 기존 투자금 회수와 인수금융을 감안해도 최소 1조원 이상의 외부 자금이 필요할 것으로 본다. 국내외 대형 사모펀드 외에는 이 정도 자금을 제공할 FI가 없다는 분석이다.

두 번째 난관은 조건이다. FI와 협업하려면 까다로운 조건이 뒤따른다. 특히 1조원 이상의 자금을 조달할 때는 풋옵션(일정 기간 후 재매입 요구)이나 드래그얼롱(동반매각 요구권) 등 강력한 안전장치를 요구할 가능성이 높다. 이는 F&F 입장에서 부담이 될 수 있다. 실제로 과거 웅진그룹이 코웨이를 인수할 당시 외부 자금에 지나치게 의존했다가 재무 부담을 견디지 못해 석 달 만에 매각한 사례가 있다.

|

마지막으로 소액주주의 반발 가능성이다. 테일러메이드를 단순 매각할 경우 F&F는 약 1조원의 차익을 거둘 수 있다. 그러나 직접 인수를 추진하면 이익을 재투자해야 한다. 최근 상법 개정으로 이사의 충실의무가 강화되면서 주주가치 훼손 논란이 제기될 경우 소송으로 이어질 가능성도 배제할 수 없다.

한편 업계는 F&F의 인수 시도를 글로벌 전략 차원에서 해석한다. F&F 매출의 40%는 해외에서 발생하는데 테일러메이드는 미국·유럽·아시아 등 세계적으로 높은 브랜드 인지도를 보유하고 있다. 인수가 성사되면 F&F는 단순 패션 기업을 넘어 글로벌 스포츠·라이프스타일 기업으로 도약할 수 있다. 패션과 골프 브랜드 결합으로 시너지 효과도 기대할 수 있다.

최근 골프 산업의 성장세 둔화가 오히려 기회가 될 수 있다는 분석도 나온다. 테일러메이드의 기업가치가 최고점 대비 낮아진 상황에서 인수에 나선다면 장기적으로 높은 수익을 거둘 가능성이 있기 때문이다. 특히 한국·일본·중국 등 아시아 시장은 골프 인기가 여전히 높고 북미와 유럽도 고급 브랜드 선호가 뚜렷해 테일러메이드는 여전히 매력적인 자산으로 평가된다.

F&F 관계자는 "F&F의 테일러메이드 인수는 단순한 투자 목적을 넘어 F&F 브랜드의 글로벌 성장과 기업가치 제고를 위한 F&F의 중장기 전략의 핵심"이라며 "향후 이러한 전략의 결실을 맺을 수 있도록 매수주관사 선정 등 인수검토작업을 진행하고 있으며 향후 이에 더 전념할 계획"이라고 말했다.

mkyo@newspim.com

영상

영상