[GAM] ②중동 긴장감 고조, 지정학 리스크 회피 위한 A주 투자방향

기사등록 : 2025-06-17 07:00

시장 변동성 확대, A주 리스크 피난처 투자방향 진단

에너지 공급망 영향, A주 전망과 2대 시나리오 소개

이 기사는 6월 16일 오후 4시07분 '해외 주식 투자의 도우미' GAM(Global Asset Management)에 출고된 프리미엄 기사입니다. GAM에서 회원 가입을 하면 9000여 해외 종목의 프리미엄 기사를 보실 수 있습니다.

[서울=뉴스핌] 배상희 기자 = <중동 긴장감 고조① 지정학 리스크 회피 위한 A주 투자방향>에서 이어짐.

◆ 에너지 공급망 변화가 불러올 영향

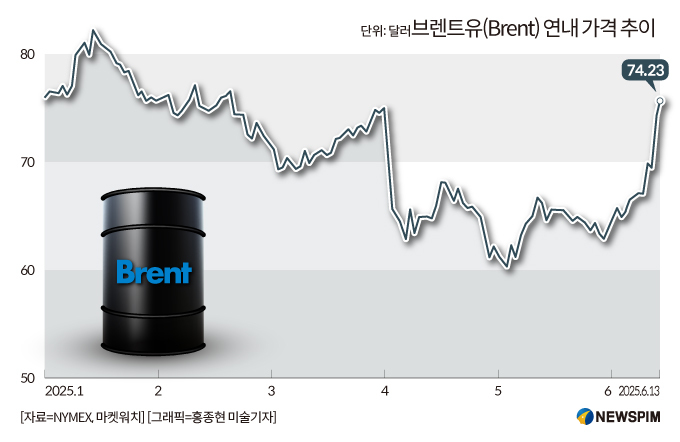

1. 국제유가 변동의 이중 효과

이란은 중국의 3대 원유 수입국 중 하나로, 2025년 1분기 기준 중국의 이란산 원유 수입량은 하루당 약 120만 배럴로 이란 전체 수출의 80%를 차지했다.

만약 양국의 충돌이 격화되면서 호르무즈 해협 운송이 차단될 경우 중국 시장은 단기적 및 장기적으로 다음과 같은 흐름을 보일 것으로 예상된다.

참고로 호르무즈 해협은 페르시아만과 아라비아해를 잇는 세계에서 가장 중요한 석유 수송로 중 하나다. 하루에 2000만 배럴에 달하는 석유 및 석유제품이 이 곳을 통해 운송되고 있다. 이는 전세계 원유 해상 물동량의 약 20%에 달하는 규모다. 만약 이란이 호르무즈 해협을 봉쇄할 경우 중동 국가로부터 석유를 수입하는 국가들은 직접적인 영향을 받을 수밖에 없다.

1) 단기 충격: 화학 및 화학섬유 제품 연구개발 업체 영성석화(002493.SZ), 석유화학 섬유 제조업체 항력석화(600346.SH) 등은 유가 상승에 따른 원료 비용 압박을 받을 전망이다. 단, 고유가 흐름을 반영해 제품 가격을 인상함으로써 일부 비용 부담을 상쇄하는 대응책을 마련할 것으로 예상된다.

2) 장기 대체: 중국은 에너지 수입 다변화를 가속화해 러시아 및 중앙아시아 등지에서 원유 조달을 늘릴 수 있고, 중·러 에너지 협력과 관련해 천연가스와 석탄 채굴과 유통에 관여하는 광회에너지(600256.SH) 등의 기업이 수혜를 볼 수 있다는 진단이 나온다.

2. 에너지 안보 정책 촉진

지정학적 리스크는 국내 에너지 자립 정책을 강화시켜 신재생에너지(태양광 및 풍력발전 등), 에너지 저장 산업 발전을 촉진할 수 있다.

만약, 2025년 신에너지차 구매세 감면이 2030년까지 연장되면 리튬배터리, 충전소 등 산업 체인 수요가 더욱 늘어날 전망이다.

|

| [서울=뉴스핌] 배상희 기자 2025.06.16 pxx17@newspim.com |

◆ 과거 선례를 통해 설정한 2대 시나리오

1. 과거 선례

2020년 미국과 이란 충돌 당시 A주가 단기 조정 받았으나 에너지와 금 섹터는 오히려 상승했고, 방산지수는 한 달간 10% 넘게 올랐다.

또 2024년 이스라엘의 이란 공격 당시 에너지 섹터는 5% 상승했고 방산 섹터는 8% 넘게 오르며, 시장은 일주일 만에 충돌 전 수준을 회복했다.

2. 2대 시나리오

1) 충돌이 제한적일 경우 : 이스라엘과 이란 양국간 공격이 확대되지 않으면 A주는 단기적인 심리 변동만 일 것이며, 에너지·방산이 강세를 주도하는 가운데 점진적으로 국내 정책적 투자노선(성장 안정, 기술적 자립) 중심으로 복귀할 수 있다.

2) 충돌이 확대될 경우 : 이란이 이스라엘·미국을 보복 공격하면 글로벌 에너지 공급망 차질이 심화되고, 유가는 더욱 급등할 것이다. 그 결과 A주 에너지와 금 섹터가 계속 강세를 보이지만, 시장 전체 변동성은 커지고 외국인 자금의 대규모 이탈 위험성이 커질 것으로 예상된다.

|

| [사진 신화사 = 뉴스핌 특약] 2025년 6월 13일 이스라엘 국방군은 이란 공습을 앞두고 출격 준비를 하고 있는 이스라엘 공군 소속 전투기들의 모습이 담겨 있는 사진을 공개했다. |

◆ 리스크 경고 및 투자 전략

1. 경계할 향후 리스크 요인

이란이 이스라엘 본토나 미군 기지를 공격하면서 양국 충돌이 전면전으로 번질 경우, 글로벌 시장 전반에 패닉 매도세가 나타날 수 있다.

여기에 중국 국내 정책에 따른 경제성장 효과까지 기대에 못 미칠 경우 시장의 위험 선호도가 더 위축될 수 있다.

2. 위험을 회피할 투자 전략

1) 단기적 투자전략으로는 △에너지 :페트로차이나(601857.SH/0857.HK), 차이나오일필드(601808.SH/2883.HK) △방산 : 중항항공기(000768.SZ), 항천전기(002025.SZ) △금 : 산동황금(600547.SH), 은태황금(000975.SZ) 등 방어적 섹터에 주목하고 항공·수출주도 업종의 조정 리스크를 경계해야 할 필요가 있다는 의견이 나온다.

2) 중장기 투자전략으로는 △에너지 안보 : 신재생에너지, 에너지저장 △기술 국산화 : 반도체, 첨단장비 등 구조적 기회에 배치하라는 전문가들의 의견이 나온다. 특히 방산 신소재와 AI 연산 등 정책적 지원에 따른 효과가 뚜렷한 세부 업종에도 주목할 필요가 있다는 설명이다.

현지 전문가들은 지정학적 리스크가 지속되는 가운데 취할 수 있는 투자금 운용 전략으로 △포트폴리오 비중 조절 △단기 급등 추격 매수 자제 △변동성 활용한 저점 매수·고점 매도 △6월 중순 국내 경제지표(CPI, PPI 등) △미국 연준 정책 동향 주시 등을 권고했다.

[본 기사는 정보를 제공하기 위한 것이며, 투자를 권유하거나 주식거래를 유도하지 않습니다. 해당 정보 이용에 따르는 책임은 이용자 본인에게 있습니다.]

pxx17@newspim.com

영상

영상